Viefältige Anbieter

Wir haben einen Pool aus vielfältigen und unterschiedlichen Finanzierungen und Banken.

Prolongation, Umschuldung oder Forward-Darlehen? Transparente Beratung zur Anschlussfinanzierung

Das Ende Ihrer Zinsbindung steht kurz bevor oder Sie möchten sich frühzeitig mit den Möglichkeiten Ihrer Anschlussfinanzierung auseinandersetzen? Bei uns erhalten Sie eine transparente und faire Beratung. Wir vergleichen für Sie die Zinsen von rund 300 Banken und prüfen, wie Sie sich die besten Konditionen sichern!

Jetzt Beratungstermin vereinbarenWenn die Zinsfestschreibung einer bestehenden Baufinanzierung ausläuft und die Kreditnehmer der Bank noch Geld schulden, brauchen sie eine Anschlussfinanzierung. Damit tilgen Sie den verbleibenden Kreditbetrag, bis sie vollständig schuldenfrei sind. Gerade bei hohen Finanzierungssummen wie einem Immobilienkredit sind Anschlussfinanzierungen in der Regel unumgänglich, weil die Darlehensschuld nicht innerhalb von zehn bis 20 Jahren zurückbezahlt werden kann.

Die Zinsfestschreibung oder auch Zinsbindung ist der Zeitraum, für den die Zinskonditionen bei Abschluss der Baufinanzierung festgeschrieben werden. Klassischerweise handelt es sich dabei um Zeiträume von fünf, zehn, 15, 20 oder 25 Jahren. Auch eine längere Dauer ist möglich. Während dieser Zeit darf die Bank den Zinssatz nicht anpassen. Endet die Zinsbindung und besteht eine Restschuld, schickt die Bank ihrem Kunden ein neues Angebot für die offene Darlehenssumme mit einer neuen Zinsvereinbarung. Die neuen Konditionen orientieren sich am derzeit üblichen Marktzins.

Die Anschlussfinanzierung ist somit die Fortführung einer Baufinanzierung mit neuem Kredit, um die verbliebene Forderung abzubezahlen. Sie wird immer dann notwendig, wenn die laufende Zinsbindung endet und eine Restschuld finanziert werden muss.

Ob die neuen Konditionen nun gut oder schlecht sind, hängt von den ursprünglichen Zinsen ab. Für Kreditnehmer, die ihre Immobilienfinanzierung in den letzten zehn Jahren abgeschlossen haben, werden die neuen Konditionen nicht unbedingt besser sein. Sie können sich auf demselben Niveau befinden oder sogar darüber liegen und damit teurer sein.

Wer jedoch eine Zinsfestschreibung von 15 oder 20 Jahren vereinbart hatte, kann unter Umständen von den aktuellen Marktzinsen profitieren. Denn die Konditionen liegen derzeit auf dem Niveau von vor etwa zehn Jahren. Die Anschlussfinanzierung würde dann günstiger ausfallen.

Bereits bis zu fünf Jahre vor Ende der Zinsbindung sollten Sie sich erstmals mit Ihrer Anschlussfinanzierung auseinandersetzen. Tun Sie dies nicht, wird die Bank Ihnen etwa drei Monate vor Ablauf ein Angebot zusenden. Dann reicht allerdings die Zeit nicht mehr aus, um die Konditionen anderer Anbieter auf dem Markt zu prüfen.

Wer sich drei bis fünf Jahre vor Ende der Zinsbindung mit dem Thema beschäftigt, hat die Möglichkeit, sich mit einem Forward-Darlehen günstige Zinsen zu sichern. Das lohnt sich vor allem dann, wenn die Konditionen derzeit günstig sind – und davon auszugehen ist, dass die Zinsen steigen werden. Kommt ein Forward-Darlehen nicht infrage, sollten Sie sich etwa ein Jahr vor Ablauf der Zinsbindung mit der Anschlussfinanzierung befassen. Holen Sie sich Angebote von anderen Banken ein, um die Konditionen auf dem Markt zu prüfen.

Wir prüfen die aktuellen Konditionen für Sie

Dann schicken Sie uns gerne eine Nachricht oder rufen Sie uns an!

Jetzt Beratung anfordern

Kostenlos & unverbindlich

Für die Anschlussfinanzierung kommen drei verschiedene Varianten infrage:

Prolongation

Bei der Prolongation bleiben Sie bei Ihrer derzeitigen Bank und verlängern den bestehenden Vertrag mit neuen Konditionen.

Umschuldung

Bei einer Umschuldung wechseln Sie zu einem anderen Anbieter auf dem Markt.

Forward-Darlehen

Ein Forward-Darlehen gibt Ihnen die Möglichkeit, bis zu fünf Jahre vor Ablauf der Zinsbindung die Konditionen für die Anschlussfinanzierung zu sichern.

Bei dieser Variante der Anschlussfinanzierung wird das bestehende Darlehen bei Ihrer derzeitigen Bank verlängert. Es werden lediglich neue Zinsen vereinbart und die Zinsbindung neu festgeschrieben. Durch die neuen Konditionen verändert sich die Rate.

Die Prolongation ist die einfachste Form der Anschlussfinanzierung mit dem geringsten Aufwand. Zudem muss die Grundschuld im Grundbuch nicht umgeschrieben werden, wodurch Sie Geld und Zeit sparen. Allerdings bietet die Hausbank selten die besten Konditionen.

Vorteile

Um eine Umschuldung handelt es sich, wenn für die Anschlussfinanzierung ein neues Darlehen bei einer anderen Bank abgeschlossen wird. Der neue Kreditgeber löst also die bestehenden Schulden bei der bisherigen Bank ab. Dies bietet den Vorteil, dass Sie die Konditionen auf dem Markt vergleichen können. Und sich so das für Sie beste Angebot sichern.

Allerdings fordert eine Umschuldung einen höheren Aufwand. Sie müssen Angebote einholen, Anbieter vergleichen, durchlaufen eine erneute Bonitätsprüfung und müssen schließlich die Grundschuld übertragen. Letzteres ist mit zusätzlichen Kosten verbunden, die sich allerdings lohnen, wenn die neue Bank gute Konditionen bietet. Manche Banken übernehmen sogar die anfallenden Wechselkosten.

Vorteile

Ein Forward-Darlehen können Sie je nach Anbieter bis zu fünf Jahre im Voraus abschließen. Das bietet Ihnen die Möglichkeit, sich derzeit günstige Zinsen zu sichern. Damit lohnt sich ein Forward-Darlehen, wenn der marktübliche Bauzins niedrig ausfällt und davon auszugehen ist, dass er in den nächsten Jahren steigen wird. Denn steigt der Zins bis zum Ende ihrer Zinsbindung an, bleibt Ihre Anschlussfinanzierung davon unberührt. Für Sie gelten die bei Vertragsabschluss vereinbarten Konditionen.

Dieser Vorteil hat aber auch zur Folge, dass die Finanzierung ggf. teurer ist, wenn die Zinsen nicht wie erwartet steigen; sondern sogar sinken. Dann müssen Sie entweder die höheren Konditionen in Kauf nehmen oder eine Vorfälligkeitsentschädigung zahlen, um den Vertrag aufzulösen. Außerdem lassen sich die Banken die Zinssicherheit mit den sogenannten Forward-Zinsen bezahlen.

Vorteile

- Zinssicherheit bis Ende der Zinsbindung

- Steigende Zinsen nehmen keinen Einfluss

- Planungssicherheit

Nachteile

- Hohe Kosten für die Zinssicherheit

- Keine Garantie dafür, dass die Konditionen sichverschlechtern

- Verpflichtung zur Abnahme des Darlehens

Die Entscheidung für Ihre Anschlussfinanzierung hängt von verschiedenen Faktoren ab:

Wie lange ist die Restlaufzeit?

Welche Konditionen bietet die Hausbank?

Wie hoch sind die marktüblichen Zinsen?

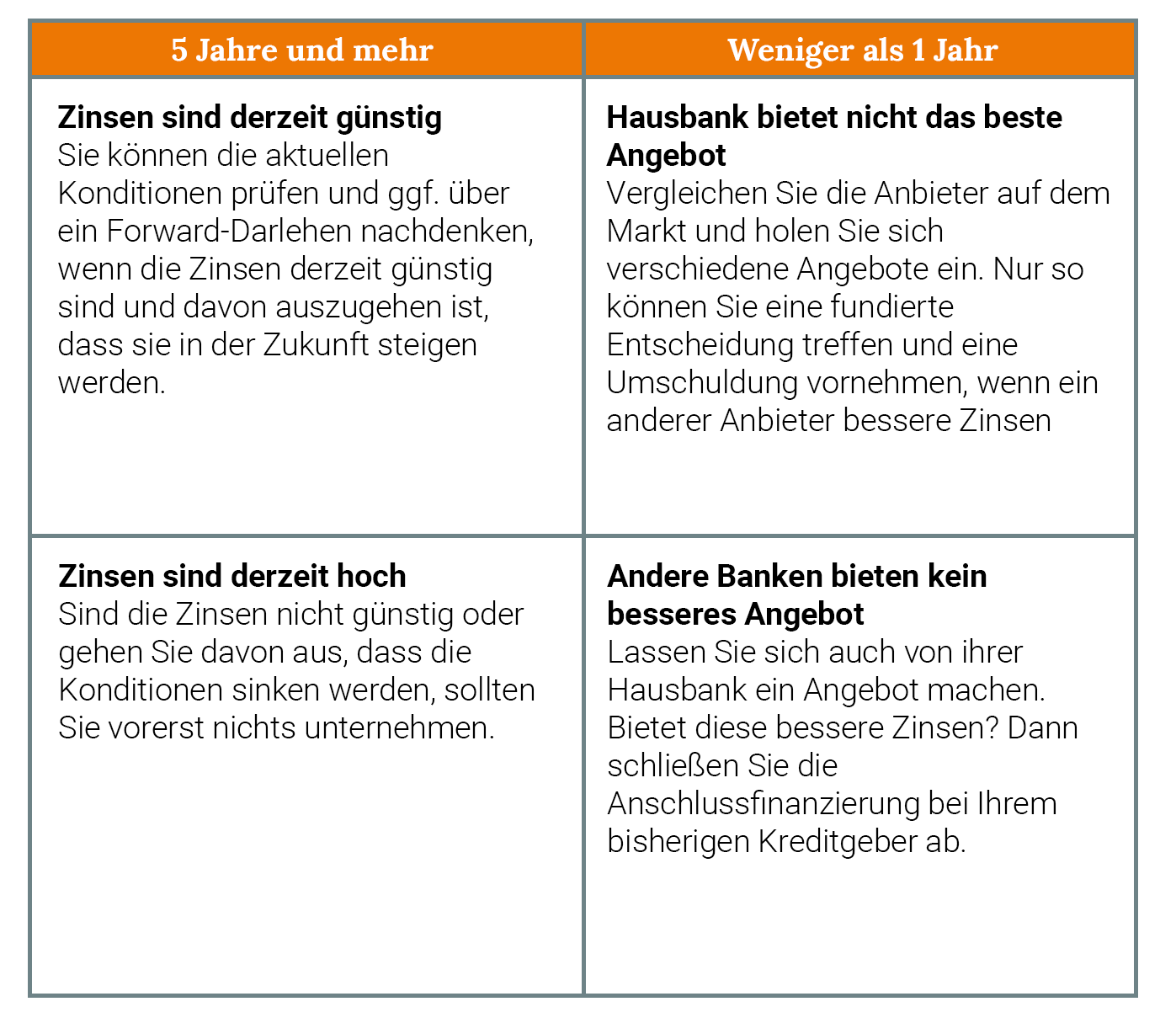

Entscheidend ist vor allem, wann die Zinsbindung endet:

Die Anschlussfinanzierung ist genauso wichtig wie Ihre erste Finanzierung. Je nach Konditionen – damals wie heute, können Sie Ihre monatliche Belastung erheblich senken oder auch erhöhen. Deshalb ist es wichtig, Prolongation, Umschuldung oder Forward-Darlehen genauso umfassend und bedarfsgerecht zu planen wie Ihre erste Baufinanzierung. Eine individuelle Beratung ist unerlässlich.

Unsere Experten der viv Versicherungs- und Finanzmakler GmbH sind Ihre Ansprechpartner rund um die Anschlussfinanzierung. Sie prüfen für Sie die Konditionen auf dem Markt und helfen Ihnen herauszufinden, welche Form des Anschlusskredits am besten zu Ihnen passt. Und Sie unterstützen Sie dabei, das beste Angebot für Ihren persönlichen Bedarf zu finden.

"Wir kennen den Finanzierungsmarkt in- und auswendig. Dieses Know-How geben wir gerne an Sie weiter."

Jetzt Beratungstermin vereinbaren

Unser persönlicher Service zur Anschlussfinanzierung

Damit man bei der Internet-Recherche nicht Äpfel mit Birnen vergleicht. Ihre individuellen Bedürfnisse und keine Bankeninteressen stehen im Vordergrund. Wir begleiten Sie von A-Z. Von Mensch zu Mensch in Ihrer Sprache.

Jetzt Beratung anfordern

Kostenlos & unverbindlich